Le viager : comment ça fonctionne ?

Le principe est simple : vous cédez la propriété de votre logement tout en continuant à y vivre, à vie. L'acheteur achète votre bien sur la base d'un prix décoté et vous règle une partie du prix immédiatement (le bouquet) et le reste sous forme d’une rente viagère, versée jusqu'à votre décès.

Pour que le contrat soit juridiquement valable, il doit reposer sur un aléa, c’est-à-dire une incertitude sur la durée de vie du vendeur.

En effet, la rente viagère est l'élément essentiel du contrat viager puisqu’elle repose sur votre durée de vie, que personne ne peut connaître par avance. On ne peut donc pas savoir à l'avance le montant payé en rente viagère : c'est donc l'aléa qui entraînera une perte ou un gain pour vous et pour l'acquéreur.

S'il est prouvé que la vente en viager s'est faite en l'absence d'aléa, elle peut être annulée. Par exemple, si le vendeur décède dans les 20 jours suivant la signature à cause d'une maladie connue, la vente peut être annulée.

Déterminer le prix de vente en viager : bouquet, rente et DUH

Lors d’une vente en viager occupé, vous conservez le droit d'y vivre et d'en faire usage : c’est ce qu’on appelle le Droit d'Usage et d'Habitation ou DUH viager.

Ainsi, l’acheteur devient propriétaire du bien, mais ne peut l’occuper ni le louer. C’est pourquoi il n’en paie pas la valeur pleine, mais une valeur réduite (qu’on appelle décote). Il faut ”enlever" la valeur du DUH.

Le calcul est donc le suivant : Le prix de vente = Valeur vénale du bien - Valeur du DUH. Pour en apprendre davantage, vous pouvez parcourir notre article au sujet du calcul du DUH.

Cette décote liée à l’occupation du logement permet de définir un prix de vente ajusté, sur lequel on répartit ensuite le bouquet et la rente. Vous choisissez librement la répartition entre :

- Le bouquet en paiement immédiat, payé comptant le jour de la signature chez le notaire.

- La rente viagère en paiement différé, payée mensuellement à partir de la vente et pour toute votre vie

Vous êtes libre de fixer le montant du bouquet comme vous le souhaitez, en fonction de vos projets et de vos besoins.

Ceci dit, c'est votre situation personnelle qui définit votre répartition bouquet/rente idéale. Tout est possible, y compris un viager sans bouquet, 100% rente ou à l'inverse, un viager sans rente, 100% bouquet.

Comment est évaluée la rente viagère ?

Quels sont les paramètres du calcul de la rente viagère ?

La rente viagère est calculée selon la valeur du bien, l’espérance de vie des vendeurs et le montant de bouquet souhaité.

Une fois que le prix de vente en viager et le montant de bouquet souhaité sont définis, il reste une somme à convertir en rente viagère : le capital à convertir en rente, aussi appelé “capital à renter”.

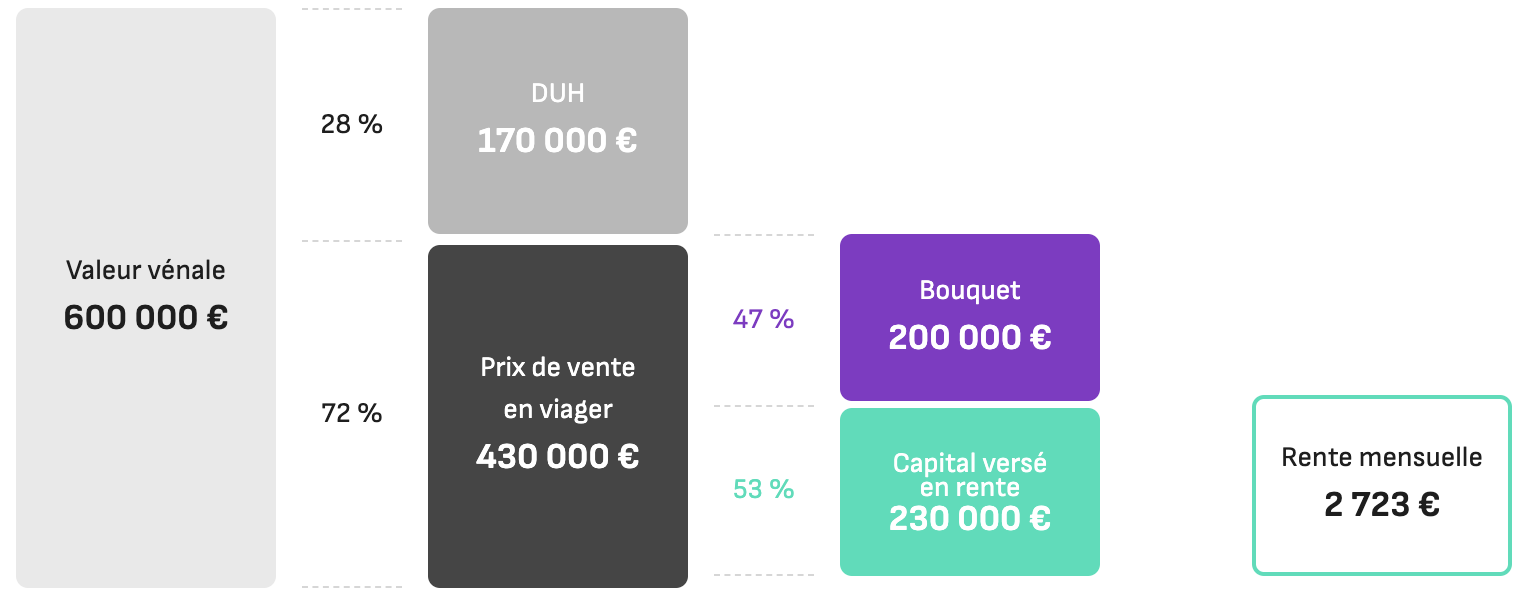

Soit dans l'exemple ci-dessus, 230 000 €. On distribue ensuite ce capital à convertir en rente sur l’espérance de vie du vendeur pour obtenir le montant de la rente viagère. Mais pour cela, il faut revenir à la valeur de l’argent dans le temps.

Comment convertir un capital en rente viagère ?

La rente viagère est calculée à partir d’un capital de départ, de l’espérance de vie du bénéficiaire de la rente et d’un taux de capitalisation. Pourquoi un taux de capitalisation ? Car 1€ de 2025 n'est pas égal à 1€ de 2030.

En effet, l'argent perd de sa valeur avec le temps et le risque de ne pas percevoir une rente dans le futur augmente aussi avec le temps. Si ces notions de valeur temps de l'argent, coût du risque et valeur actuelle nette ne vous sont pas familières, nous vous expliquons simplement ces principes clés du calcul viager dans un article dédié.

Prenons l'exemple d'un capital à convertir en rente de 100 000 € sur une espérance de vie de 10 ans. La rente annuelle n’est pas égale à 10 000 € mais pour autant, le montant de la rente sera le même chaque année.

Alors si ce n'est pas 10 000 €, quel est le montant de la rente annuelle dont la somme sur 10 ans vaut 100 000 € ? En réalité, il s'agit de découper les 100 000 € sur 10 ans, en 10 parts égales de 10 000 €, puis de connaître leur valeur pour chaque année future.

On applique donc un taux de capitalisation pour connaître la valeur de la rente dans le futur, comme illustré sur ce schéma avec un taux de capitalisation de 4% :

La formule de calcul d’une rente viagère

La rente viagère fonctionne comme une annuité constante, versée dès la vente et au début de chaque mois. Cela signifie que vous commencez à percevoir un revenu régulier le jour même de la signature, sans différé, et que le montant reste stable dans le temps (hors revalorisation annuelle).

Reprenons notre exemple : pour un capital à convertir en rente de 100 000 € sur une durée de 10 ans, la rente annuelle ne sera pas de 10 000 €, mais d’environ 12 329 €, soit 1 027 € par mois. Pourquoi cette différence ? Parce que vous "épargnez" indirectement ce capital.

En effet, la rente viagère inclut un taux de capitalisation – généralement compris entre 1 % et 3 %, qui reflète la valeur de l’argent dans le temps. Si vous aviez perçu la totalité du capital immédiatement, vous auriez pu le placer et générer des intérêts. La rente compense cette opportunité manquée.

Autrement dit, vous jouez le rôle de prêteur : en acceptant d’être payé progressivement, vous percevez chaque mois un revenu bonifié par les intérêts. Ce mécanisme s’apparente à un crédit que vous accordez à l’acheteur, remboursé mensuellement avec intérêts intégrés dans la rente.

Et grâce à l’indexation sur l’inflation, votre rente progresse chaque année, protégeant ainsi votre pouvoir d’achat dans la durée.

Comment la rente est-elle revalorisée ?

La rente viagère est revalorisée tous les ans pour suivre l’inflation des prix à la consommation. Ce mécanisme vous protège contre la perte de pouvoir d’achat liée à l’augmentation du coût de la vie.

Cette augmentation du coût de la vie est anticipée dans le contrat de vente en viager et chaque année, vous bénéficiez d'une revalorisation de la rente basée sur un indice, c'est pourquoi on parle d'indexation de la rente viagère. L'indice le plus couramment choisi est celui calculé chaque année par l'INSEE qui reflète l'inflation : l'Indice des Prix à la Consommation (IPC).

Ceci dit, vous êtes libre de choisir l'indice que vous souhaitez, tant que l'acquéreur est d'accord. Faute d'accord, une revalorisation minimale est obligatoire à un taux défini chaque année dans la loi de finances, définie chaque année par décret. Le grand avantage d'indexer la rente viagère est que vous êtes garanti qu'elle va être augmentée tous les ans au même niveau que l'augmentation de vos dépenses courantes.

Ce qui n'est pas le cas de votre retraite, qui augmente chaque année au bon vouloir du gouvernement en place et s’avère être inférieur au coût de la vie. La rente viagère vous protège donc des effets négatifs de l'inflation et vous pouvez être serein, vous aurez toujours une rente "équivalente" d'année en année pour vous permettre de vivre et de vieillir confortablement.

Nous vous conseillons de choisir deux indices, au cas où l'un des deux indices viendrait à ne plus être publié ou à être modifié. Pour un viager occupé, privilégiez l'IPC (indice des Prix à la Consommation) et l'IRL (Indice de Révision des Loyers d'habitation). Pour un viager libre : optez pour l’IRL, l’ILC (biens commerciaux) ou l’ICC (coût de la construction).

Exemples concrets de calcul

Jean a 85 ans et vend en viager occupé son appartement à Paris d'une valeur de 600 000 €

Jean a une espérance de vie de 7 ans. Voici le calcul viager avec différentes propositions de répartition bouquet / rente

pour les biens immobiliers exceptionnels ou d'une valeur élevée (plus de 800 000 €), il est souvent stratégique d’opter pour un viager sans rente ou pour une vente en nue-propriété et ainsi élargir le nombre d’acheteurs potentiels.

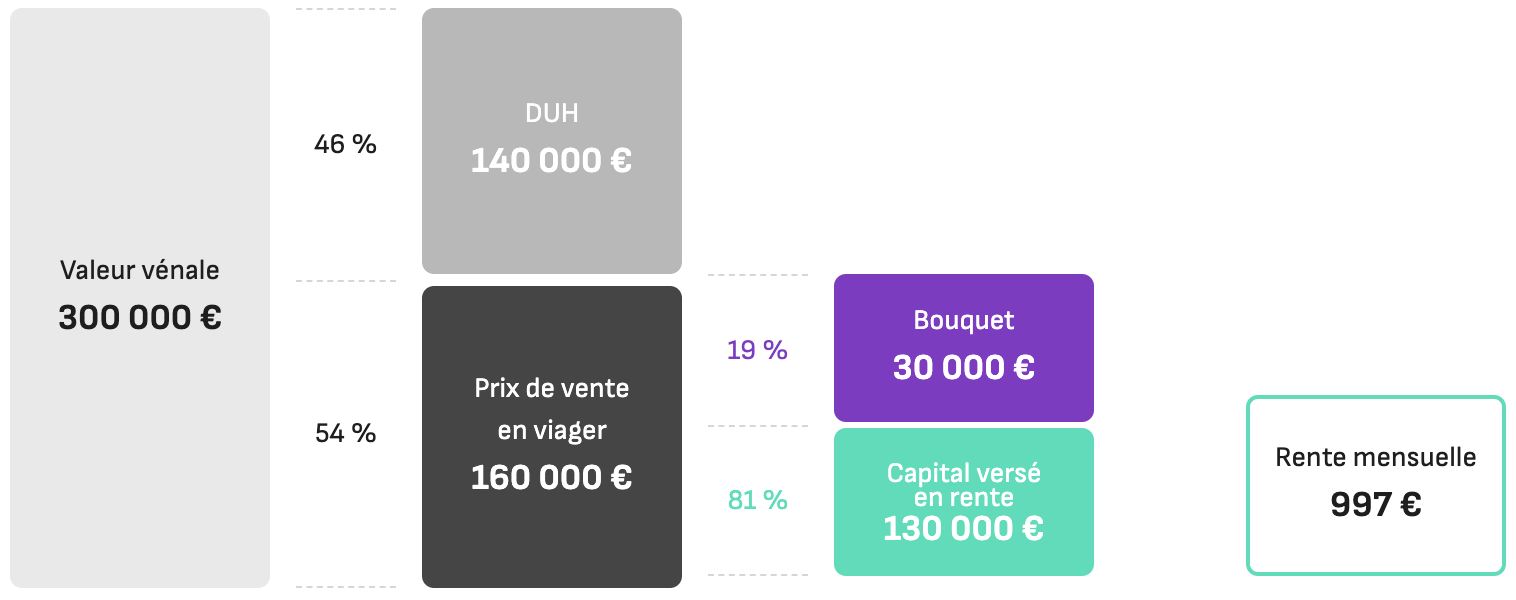

Marie a 80 ans et vend en viager occupé sa maison située en Tourained'une valeur de 300 000 €

Voici le calcul viager avec différentes propositions de répartition bouquet / rente :

Aller plus loin : Que choisir entre un viager occupé, un viager libre, un viager sans rente, un viager en nue-propriété ou un viager à terme ?